Mirai Valueの5つの運用コース 自分に最適なポートフォリオに導かれるのはなぜ?

2023/2/16

三菱U F Jモルガン・スタンレー証券のファンドラップサービス「Mirai Value(ミライバリュー)」は、本格的な国際分散投資ができるサービスです。スマートフォンのアプリ上で簡単な手続きを行うだけで、国内外の株式や債券、REIT(不動産投資信託)といった複数の資産へ最適な配分で投資でき、リスクを軽減しながら世界的な経済成長の恩恵を受けられます。

初期投資額・積立額の設定から契約まで、全てアプリ上で手続きが進められます。本記事は、自分にとって最適な資産配分で運用を進められるMirai Valueの仕組みについて説明します。

目次

簡単な質問に答えると、5つの中から最適な運用コースを提示

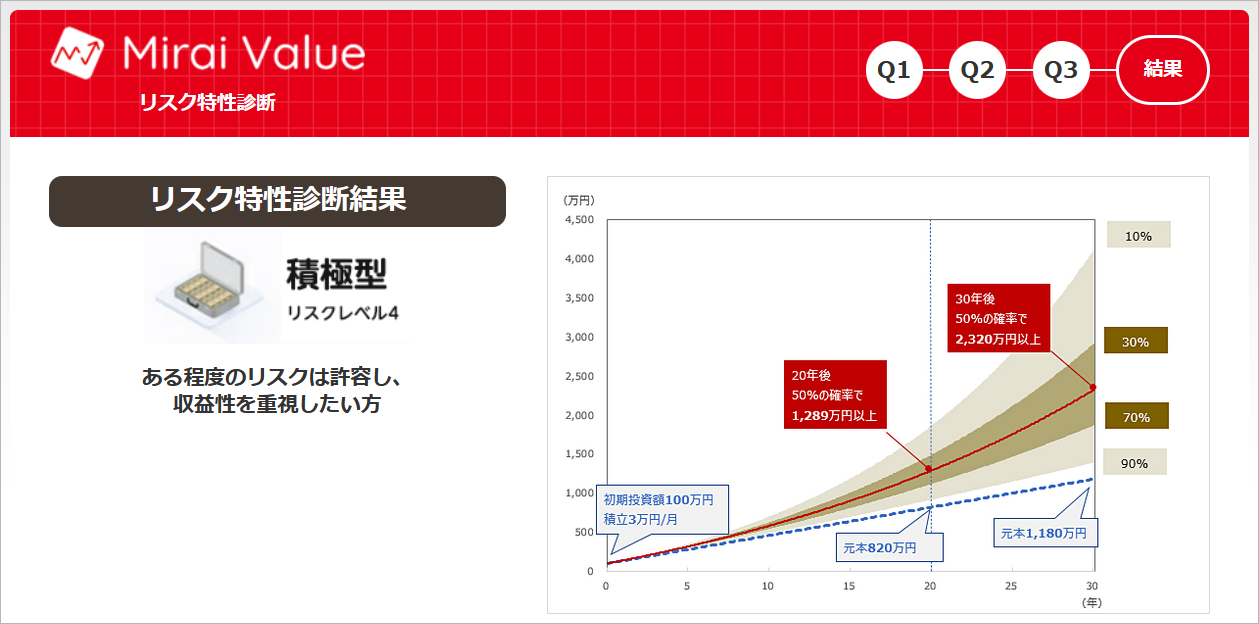

リスク特性診断で導き出される運用コースの一例

本シミュレーション結果は、当社が推計した各ポートフォリオの期待リターン、推計リスクを用いて、統計的に試算した数値(2024年7月31日現在)であり、将来の運用成果等を保証するものではありません。直接的な費用(投資顧問料、口座管理手数料)として0.869%(年率・税込)、間接的な費用として基本資産配分比率に基づく組入投資信託の信託報酬を控除しています。信託報酬(運用管理費用)は上限0.22%(年率・税込)になります。前提条件等は予告なく変更されることがあります。

Mirai Valueでは、資産配分の異なる以下の5つの運用コースが設けられています。

- 安定型

- 安定成長型

- 成長型

- 積極型

- 積極拡大型

「リスク特性診断」で簡単な質問に答えるだけで、自動的に自分に適した運用コースが導き出されます。

5つの運用コースの違いは、「想定(される)リスク」と「期待(できる)リターン」のバランスです。リスクとリターンは比例関係で、リスクが高くなるほど期待できるリターンも高くなります。

5つの運用コースは、いずれも以下の8つに分散投資を行っています。

- 国内株式

- 国内債券

- 国内REIT

- 先進国株式(日本を除く)

- 先進国債券(日本を除く)

- 先進国REIT(日本を除く)

- 新興国株式

- 新興国債券

異なるのはそれぞれの資産の配分比率です。その違いによって安定型はリスクを低く抑え、期待リターンも小さいです。対照的に、最もリスクの高い積極型は、リスク・期待リターンも大きくなります。

リスクを低く抑えて安定した運用を行いたい方、または積極的に投資を行いたい方など、さまざまなお客さまがいらっしゃいます。お客さまの幅広いニーズに対応できるよう、Mirai Valueは設計されています。

質問に答えることで、自分が求めるリターンとリスク許容度が判明

リスク特性診断の質問例

「リスク特性診断」で質問に答えていただくのは、お客さまが求めている収益性や、どの程度のリスクなら許容できるか(リスク許容度)を推定するためです。回答の内容に応じて、5つのコースのいずれが適しているのかを判定する仕組みになっています。

例えば、損失を被って元本割れが発生した場合の対処に関して「様子を見る」と答えるお客さまもいれば、「むしろ積極的に買い増す」と答えるお客さまもいます。また、許容できる元本割れの度合いにも個人差があるので、そのような違いも考慮した上で最適な運用コースが選定されます。

最もリスクの低い安定型は、債券のウェイトが高くなっています。リスクとリターンが高くなるにつれて株式のウェイトが増し、積極拡大型で最も高くなります。

5つの運用コースのポートフォリオ(資産の構成内容)はいずれも、そのリスク水準において最大のリターンを期待できるポートフォリオになっています。このように、同じリスクで最大限のリターンを得られる、もしくは同じリターンで最小のリスクとなるポートフォリオのことを資産運用の世界では「効率的フロンティア」と呼びます。

相場変動で配分比率がずれた場合のリバランス(調整)もプロにお任せ

相場の変動に伴って利益が出ている資産の比率は自然と拡大し、反対に損失が出ている資産の比率は縮小します。それを放置していると、当初定めた比率からずれてしまうことがあります。

運用コースのポートフォリオが「効率的フロンティア」から離れてしまう、すなわち負担するリスク水準に対して最大のリターンが期待できるポートフォリオではなくなってしまうおそれがあるわけです。そこで、当初の配分比率から一定以上の乖離が生じた場合、Mirai Valueでは5つのいずれの運用コースにおいても、リバランスと呼ばれる作業を行っています。

最適な資産配分で運用ができるようモニタリングすることで、所定の比率よりも増加している資産は売却し、減少している資産は買い増す作業を行い、資産配分を調整しています。お客さまが自分でポートフォリオを組み、相場の変動に応じてリバランスを行うのは容易ではありませんが、Mirai Valueはプロがしっかり管理をしているのでその手間がかかりません。

むやみに運用コースを変更せず、長期積立投資を継続することが大切

Mirai Valueは長期投資を前提としているため、短期間でむやみに運用コースを変更するのはおすすめしません。相場が大きく上昇している資産は後追いしてでも買いたくなり、相場の下落が顕著な資産は売りたくなるのが人間の心理です。しかし、そのようなトレンドに流される投資行動は悪い結果を招くことがあります。

大切なのは、ご自身が期待するリターンや耐えられるリスクに応じた資産配分で、コツコツと積立投資を続けていくことです。長い時間を費やすことによって、次第にマイナスのぶれが抑えられ、そのリスク水準において最大のリターンを享受できる可能性が高まります。

運用コースの変更を検討いただくタイミングとしては、ライフプランや家族構成、生活スタイルなどの変化に伴って、求めるリターンやリスク許容度が変わったタイミングでしょう。

一般的に若い世代は仕事などから収入を得られる期間が長く、失敗をしても収入が継続するのでリカバリーのチャンスがあります。また、投資に費やす時間が豊富にあることから積極的な運用が可能です。

それとは逆に、年齢を重ねるにつれて安定的な運用にシフトするのがセオリーといわれています。これは、若い世代と比べ収入を得られる期間に限りがあり、また投資に費やす時間が短くなるからです。収入を得られる期間に限りがあるとなれば、失敗の許容度は若い世代よりも限られてきます。こうしたことから、年齢を重ねるにつれ、資産運用は守りにシフトしていきます。

上記は三菱UFJモルガン・スタンレー証券株式会社が提供するスマートフォン専用の資産運用サービス「Mirai Value」について、株式会社ZUUが取材・編集して作成した情報提供用の記事であり、記事で紹介している情報は過去の実績等であり、将来の投資成果を示唆あるいは保証するものではありません。また、上記サービスの利用を推奨するものでも、将来の値上がりを保証するものでもありません。

本サイトの記事は情報提供を目的としており、商品申込等の勧誘目的で作成したものではありません。

また、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

記事の情報は当社が信頼できると判断した情報源から入手したものですが、その確実性を保証したものではありません。

記事は外部有識者の方等に執筆いただいておりますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

なお、記事の内容は、予告なしに変更することがあります。

Mirai Valueについて

- 本サービスは、投資一任契約により当社がお客さまに代わって国内公募投資信託にて運用を行いますが、これらの運用成果はすべてお客さまに帰属します。

- 投資一任契約の締結にあたっては、あらかじめ「投資一任契約の契約締結前交付書面(Mirai Value)」および「(各投資信託)目論見書」等の内容をよくご確認の上、ご自身でご判断ください。

- 手数料その他費用概要:本サービスの直接的な手数料は運用資産の時価評価額の0.869%(年率・税込)かかります。

- 間接的にご負担いただく費用:投資対象とする国内公募投資信託について、当該投資信託の約款の定めにしたがい、お客さまの負担する費用が発生します。詳細は各投資信託の目論見書等に記載されます。運用管理費用(信託報酬)は各投資信託の純資産総額に対して上限0.22%(年率・税込)となります。運用管理費用の他に信託事務の諸費用(監査費用を含む)が各投資信託(MRFを除く)の純資産総額に対して上限0.11%(年率・税込)かかります。また、別途、各投資信託が投資対象とする有価証券にかかる売買委託手数料や外国での保管費用等の費用が発生しますが、これらの費用は運用状況等により変動するため、 事前に具体的な料率、金額を示すことができません。

- 投資信託の価額は、株式相場・金利水準・為替相場・不動産相場等の変動、実質的に投資している有価証券等の発行体の倒産や財務状況または信用状況の悪化等に伴い変動します。したがって、運用成果によっては損失を被り、投資元本を割込むおそれがあります。

- 投資信託の主なリスクには、「価格変動リスク」「金利変動リスク」「信用リスク」「為替変動リスク」「流動性リスク」「カントリー・リスク」等があります。これらのリスクは主なリスクであり、これらに限定されるものではありません。

- 本サービスでは、お客さまのお申込みによる、もしくは、資産配分比率の調整による売買が行われている場合、新たな減額や全売却等のお申込みを受付けられない期間があります。そのため、その期間において、投資信託の価額が下落することがあります。

- これらの内容は作成日(2024年7月)時点のものであり、将来予告なく変更されることがあります。