REIT

REITとは、「Real Estate Investment

Trust」の略称であり、「不動産投資信託」とも呼ばれています。また、日本版REITのことをJ-REITと呼ぶことがあります。

REITは、投資家から集めた資金を主として不動産に投資する投資信託であり、その収益(賃料収入や売却益)を原資に投資家に分配しています。

株式と同様に金融商品取引所に上場しており、取引所の立会時間中に市場価格で売買することができます。

REITの特徴

REITは、投資家から集めた資金を不動産に投資し、その収益を投資家に分配する投資信託で、金融商品取引所に上場しています。

したがって、投資信託の特徴である少額投資、分散投資によるリスク低減効果、換金性を合わせ持った不動産投資を可能にした商品といえます。

特徴 1 相対的に高く安定した利回り

REITは、配当可能利益の90%超を分配することにより法人税が免除されます。そのため、法人税や内部留保等を差引いてから配当を行う株式と比較して、相対的に高い利回りが期待できます。また、不動産賃貸料は、あらかじめ決められた金額が定期的に入ってくるものですので、安定した分配金につながっています。

特徴 2 取引所での売買が可能

実物不動産では、相手を見つけ、金額や取引条件等の交渉を経た後に所有権の譲渡を行うため、大変な手間と時間を必要とします。一方、REITは取引所を通じていつでも売買が可能であり、株式同様の高い換金性があります。

特徴 3 分散投資によるリスクの低減

実物不動産の投資では、資金面の制約から特定の物件への投資に限定されますが、REITは複数の不動産に投資することによりリスクを分散しています。加えて、株式や国債等とは異なるリスク・リターン特性*を持っており、他の投資商品とは相関が低いと考えられます。

- * REITは主に不動産に投資していることから、そのリターンは組入れ不動産が生み出す収益(不動産価格の上昇、賃料収入等)に依存しており、不動産市況の影響を強く受けることになります。また、一般的に株式と債券の中間のリスク・リターンであると考えられます。

特徴 4 少額での不動産投資が可能

実物不動産の投資には多額の資金が必要となりますが、REITであれば少ない資金で実質的な不動産投資を行うことが可能になります。また、物件の選別のほか、賃貸料の回収、建物のメンテナンス等の管理運営面についてはその分野の専門家が行います。

特徴 5 インフレリスクに強い

不動産の価値や賃貸料は物価に連動する傾向があり、REITにおいては資産価格上昇による売却利益の拡大のほか、賃貸料上昇が分配金の上昇に繋がることが想定されます。

税金については、証券税制ページをご覧ください。

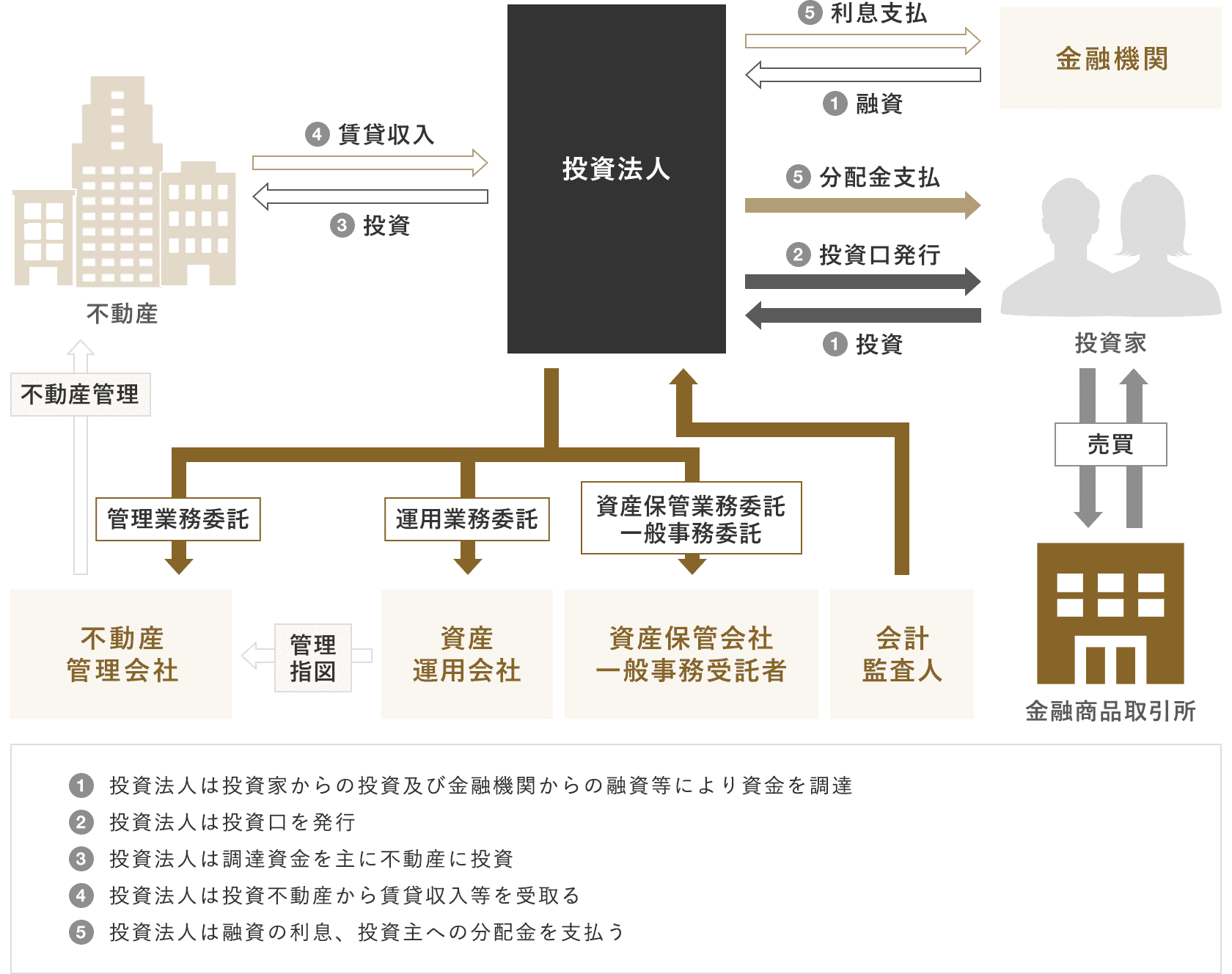

REITの仕組み

REITは、「不動産投資法人」と呼ばれる会社のような形態をとっています。

投資法人とは不動産を取得・運営することだけを目的として創られた法人であり、それ以外の業務を行うことは禁止されています。そのため、資産運用に関する業務は、以下の関係者に委託されています。

| 資産運用会社 | REITのファンドマネージャー的な役割を担当しています。具体的には、投資する不動産の選定や賃貸戦略などの決定、不動産価値維持のための修繕計画を立案・実行する他、資金調達などの財務戦略、物件の売却決定等、一連の業務を行います。 |

|---|---|

|

資産保管会社/ 一般事務受託者 |

権利証の保管、投資証券の名義書き換え事務、発行事務等を行います。 |

| 不動産管理会社 | 建物の管理、および賃料請求や賃貸借契約の更改等の管理を行います。 |

REITの売買制度

REITの売買は現物株式と同じように行うことができ、取引時間内であれば、いつでも、その時点の時価で取引きすることが可能です。具体的には以下のようなポイントを挙げることができます。

- 「価格優先・時間優先」の原則が適用されます。

- 「指値注文」「成行注文」が可能です。

- 呼値の刻みや制限値幅は株式に準拠します。

- 各銘柄ごとに売買単位が決まっています。

- 信用・貸借取引の対象銘柄です。空売りも可能です。(ただし、一部の銘柄については当社では信用取引を取扱っておりません。詳しくは店舗窓口にお問合わせください。)

- 代用有価証券としての差入れが可能です。

- 受渡は通常は3日目決済です。

- 保管振替機構における証券保管振替制度が利用できます。

REITの用語と指標

REITの用語

REITでは、投資法人や投資主という言葉が出てきますが、投資法人が投資者から出資を募り投資口を発行するという点は株式会社と同じです。

ここでは、REITと株式の用語を対比して表示しました。

REITは大きく分けて会社型投資信託(投資法人)と契約型投資信託の2つに分類されますが、現在、上場しているREITはすべて会社型投資信託になります。

| REIT | 株式 |

|---|---|

| 投資法人 | 株式会社 |

| 投資口 | 株式 |

| 投資口価格 | 株価 |

| 投資証券 | 株券 |

| 投資主、投資主総会 | 株主、株主総会 |

| 分配金 | 配当金 |

REITの指標

REITは不動産という実物資産に投資をしており、その特殊性からREIT独特の分析・評価方法があります。

| 指標 | 解説 | ||

|---|---|---|---|

| 安全性 | 修正PBR |

割安・割高を判断する指標にPBRがあります。現在の株価が1株当たり純資産の何倍まで買われているかを示し、数値が低いほど割安であると判断します。一般的にPBRが1倍を下回っている場合は、企業が解散した場合でも、保有資産を処分することにより投資額を回収できる可能性が高いことを意味します。修正PBRとは、通常のPBRを算出する際の純資産額(簿価)に、含み損益を加えて修正した純資産額(NAV:Net

Asset Value)によりPBRを算出します。 (修正PBR=投資口価格÷1口当たりNAV) |

|

| FFO倍率 |

FFO(Funds From

Operation)とは、不動産売却損益を除いた純利益に、減価償却費を加算した金額で、本業からどれくらい現金を稼いだかを判断する指標です。FFO倍率とは、投資口価格が1口当たりFFOの何倍まで買われているかを見る指標で、一般的に数値が低い方が割安と判断されます。 (FFO倍率=投資口価格÷1口当たりFFO) |

||

| 配当性 | 分配金利回り | 年間分配金が現在の投資口価格の何%に相当するかを示します(税引前)。REITの場合年2回分配の銘柄が大半を占めています。 | |

| 財務健全性 | LTV比率 |

LTV(Loan To

Value)とは、資産総額に対して有利子負債額の占める比率のことです。一般的には

数値が低いほど安全度が高く、数値が高いほどレバレッジを効かせて高収益・ハイリスクとなります。 (LTV比率=有利子負債÷総資産×100) |

|

| その他 | アセットタイプ | 保有している不動産のタイプをいいます。収益源であるテナントとの賃貸借契約はアセットタイプにより異なる傾向があり、景気に対する影響度が異なります。 | |

| スポンサー | 資産運用会社の株主で、REITの立ち上げを主導する企業をスポンサーといいます。REITの成長・発展には、スポンサーのサポートが不可欠であり、スポンサーの信用力と資産運用会社の運営能力が非常に重要視されます。 | ||

新規上場および公募・売出し

REITのリスク

REITへの投資にあたってご留意いただきたいリスクについてご説明します。