相続特集 今、知っておきたい 相続の基本

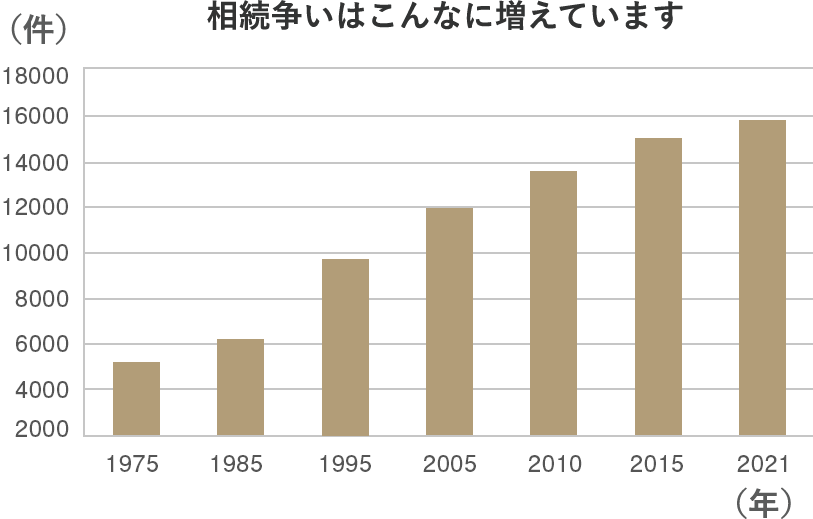

遺産の分割を巡るトラブルが増えています

出典:「司法統計年報」

相続財産の分割を巡って、家族や親族間でトラブルが起こるケースが増えています。右のグラフは遺産分割が原因となって全国の家庭裁判所で調停や審判が行われた件数の推移を示したもの。2021年は15,820件。増加傾向が続いています。

生涯をかけて築いた財産が原因となって、遺族がトラブルに巻き込まれるのは不幸なこと。それを回避するには早めの対策が欠かせません。相続についてのポイントを見ていきましょう。

生前贈与について

生前贈与は、相続財産の圧縮、遺産分割対策、納税資金対策として、相続対策に効果的です。

ただし、贈与の時期や方法によっては、相続税の対象となってしまうこともあります。

ポイントを押さえてた確実な生前贈与で、スムーズに資産を承継しましょう。

POINT 1 双方の合意が必要です

生前贈与は、「贈与者」(あげる人)と「受贈者」(もらう人)、双方の合意が必要です。 お互いが納得して成立する契約なので、どちらかが知らないということはあり得ません。

「名義預金」は、贈与とみなされません

「名義預金」とは、配偶者や子、孫などの名義で預金口座を開設し、そこに被相続人の資金を預けることです。

名義人である相続人がその預金の存在を知らない場合には、民法上の贈与が成立していない事になり、何年経過しても贈与税の時効は成立しないことになります。

また、相続人がその預金の存在を知っている場合でも、通帳、印鑑等は相続人本人が管理し、いつでも自由にその預金を使える状態であることが必要です。株式等、有価証券の取引についても同様です。

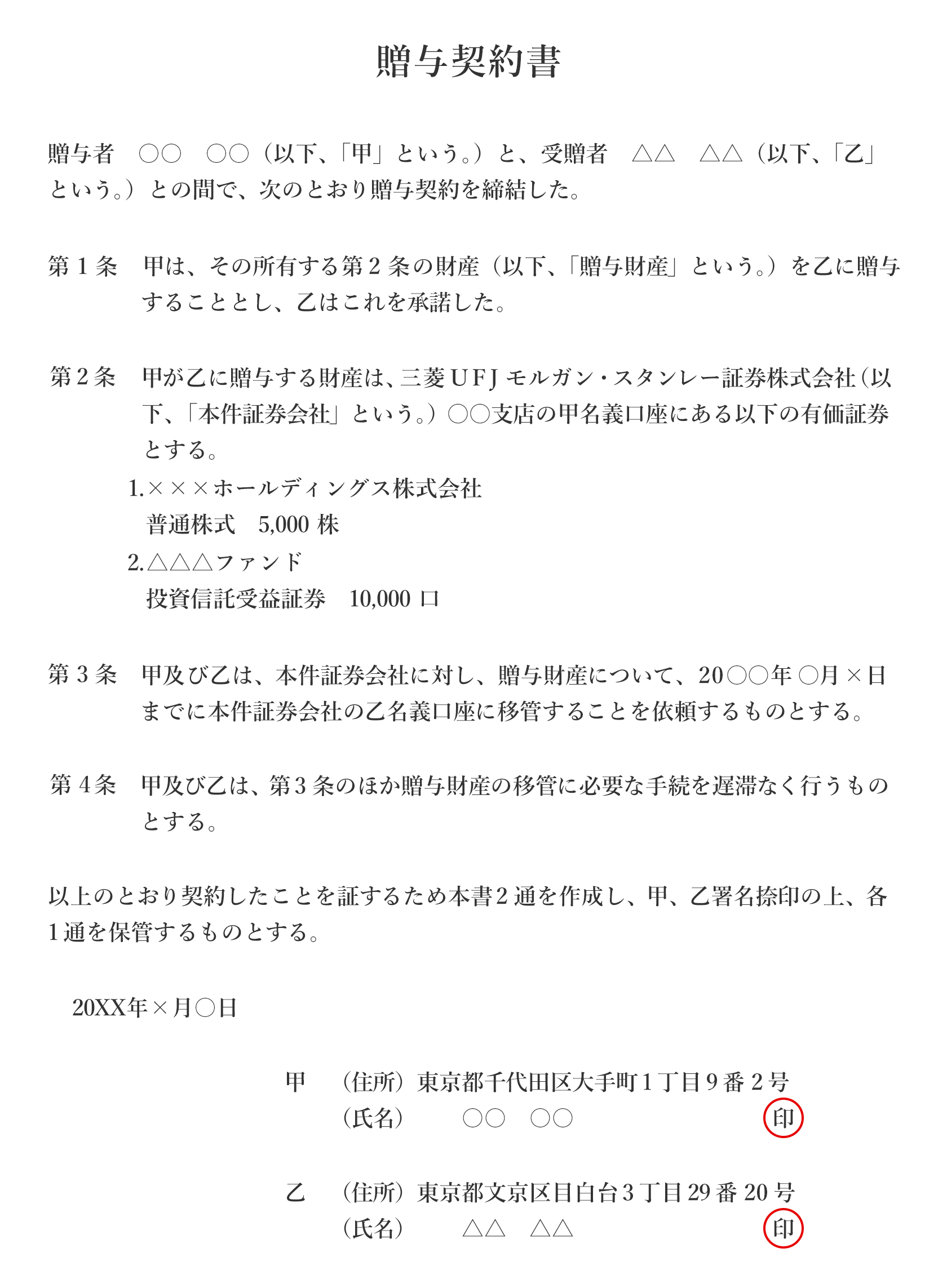

「贈与契約書」を作成しましょう

生前贈与は口約束でも成立しますが、のちのちのトラブルを避けるためには、双方の意思を明確にできる「贈与契約書」を作成することをおすすめします。

また、現金の授受ではなく銀行振込をする、贈与税の納税・申告をして申告書を保管しておくなど、お金の流れが見えるような工夫も必要です。

「贈与契約書」の作成例

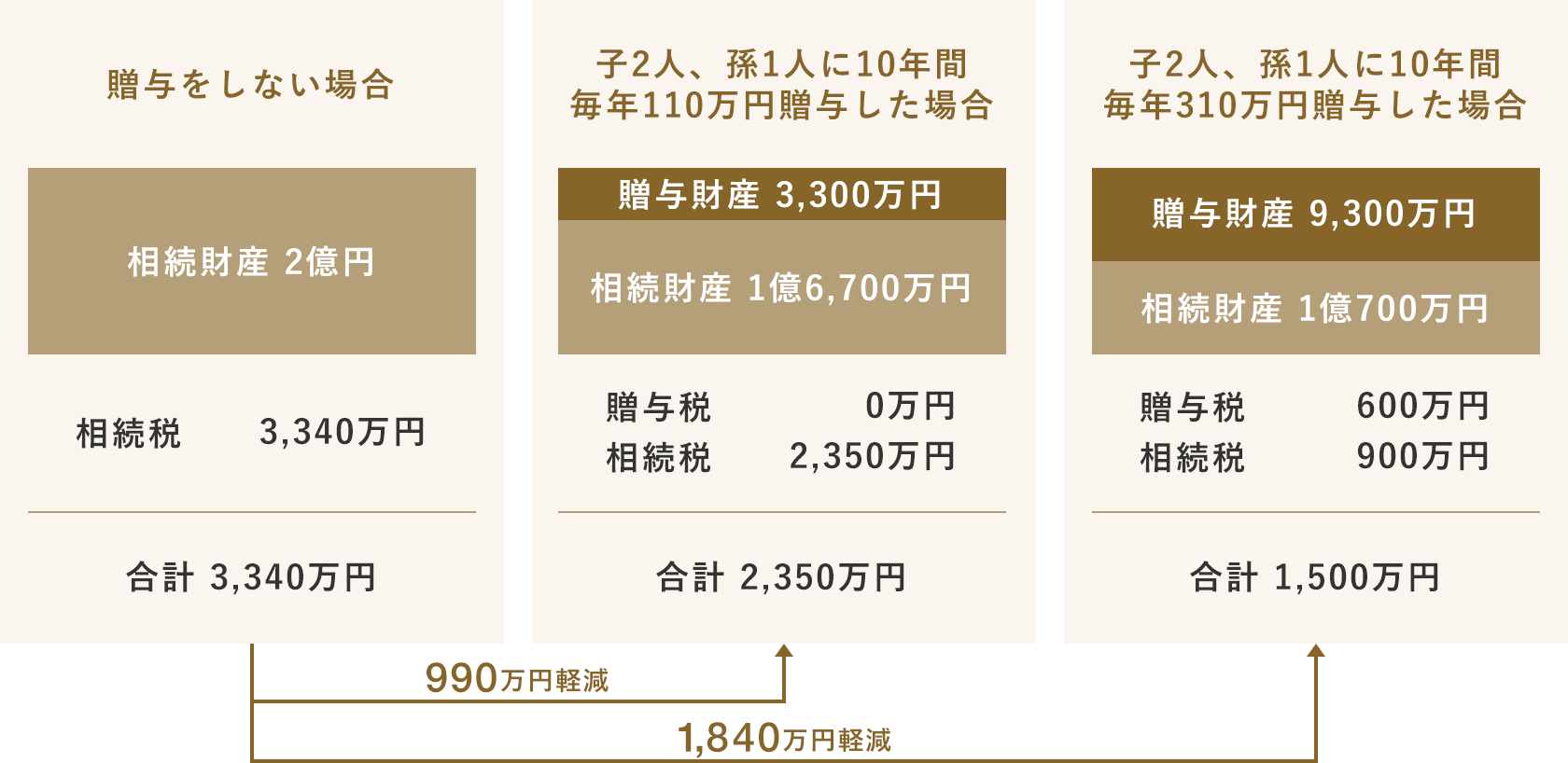

POINT 2 相続対策として有効です

生前贈与は贈与税がかかりますが、原則、年間110万円までであれば、贈与税がかかりません(暦年課税の場合)。

早い時期から生前贈与を行い、相続財産を減らすことで、贈与税と相続税を合わせた税負担を軽くする効果が期待できます。

生前贈与をしない場合・した場合の税額負担の比較

例)相続財産:2億円 相続人:子2人の場合(法定相続分で分割)

相続税額は、2022年3月時点の法令をもとに、子2人が法定相続分通りに相続財産を取得し、相続開始前3年以内の贈与はなく、税額控除の適用はないと仮定した場合の概算額です。

税額は、万円未満を切上げて表示しています。

税務上のお取扱いの詳細については、税理士や所轄の税務署等にご確認ください。

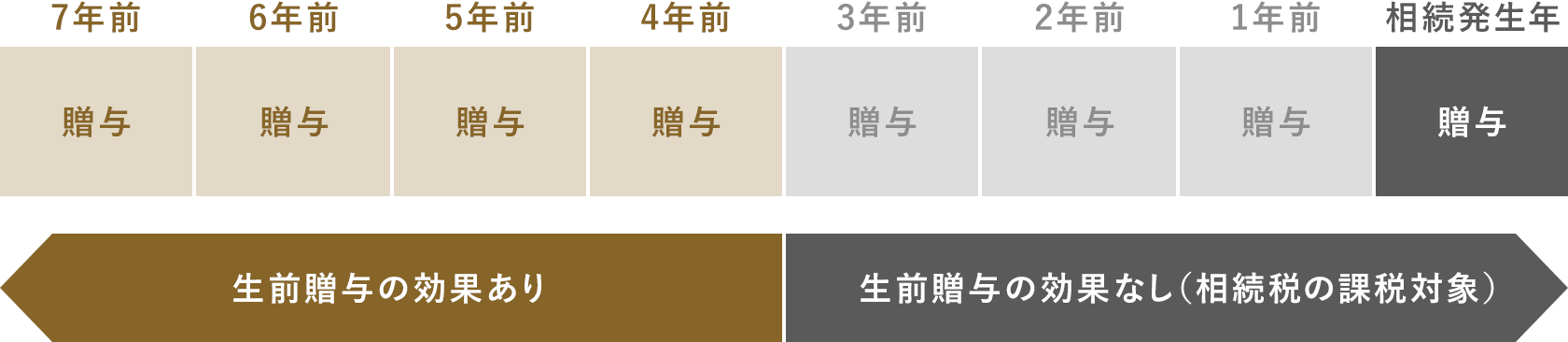

POINT 3 できるだけ早くはじめましょう

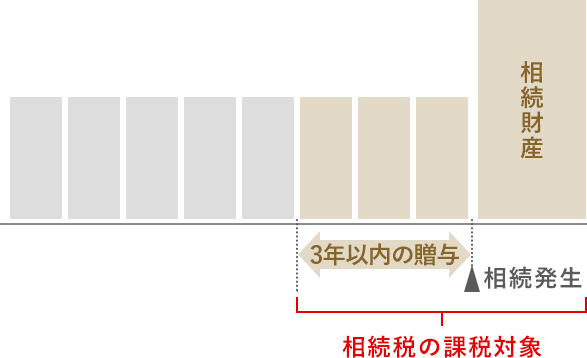

相続により財産を取得した方が相続開始前3年以内に被相続人から生前贈与によって取得した財産は、相続財産に加算され、相続税の課税対象となります。

相続税対策として行う生前贈与は、できるだけ早く始める必要があります。

この「相続開始前3年以内の贈与財産の加算」は、相続で財産を取得しない方への贈与は対象になりません。 よって、相続人でない孫への贈与は、より効果的であるということができます。

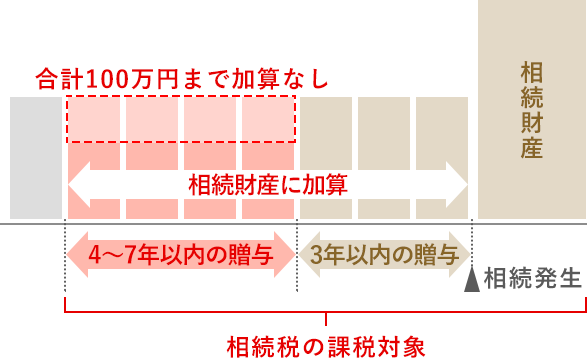

<2024年1月1日以後の贈与>(暦年課税)

- 相続開始前に暦年課税制度による贈与があった場合の相続財産に加算する生前贈与の期間を3年から7年に延長します。

- 延長した4年間(相続開始前3年超7年以内)に受けた贈与については、合計100万円まで相続財産に加算しません。

改正前

改正後

改正は2024年1月1日以後の贈与から適用されるため、2023年に暦年課税で贈与した財産については、今まで通り相続財産に加算する期間は3年以内です。また相続開始日が2027年1月以後、加算期間は順次延長され、2031年以後に相続が発生した場合、実質的に加算期間が7年になります。

POINT 4 相続人同士の生前贈与のバランスに気をつけましょう

生前贈与を受けていた財産は、特別受益として受贈者(もらった人)の相続財産に加えて計算することがあります。

特定の相続人にだけ金額が大きくなりすぎないよう、バランスを取ることが必要です。

用語の解説

| 特別受益 | 被相続人からの贈与や遺贈で、特別に被相続人から利益を受けることです。 特別受益者が相続人の中にいる場合、その分を考慮せずに法定相続分を計算すると、特別受益を受けていない相続人との間に不公平が生じます。このような不公平を是正するため、民法では特別受益がある場合の相続分の計算が規定されています。 |

|---|

POINT 5 もう一つの贈与税制度(相続時精算課税制度)

贈与を受けた年の1月1日時点で18歳以上の子・孫等が、60歳以上の直系尊属である父母・祖父母等から受けた贈与は、暦年課税制度に代えて相続時精算課税制度を選択することができます。

この制度を選択すると、その選択をした年分以降、その贈与者からの贈与には全てこの制度が適用され、暦年課税に変更することはできません。

贈与税の額は、贈与財産の価額の合計額から、複数年にわたり利用できる特別控除額(2,500万円)を控除した後の金額に、一律20%の税率を乗じて算出します。

贈与税額=(受贈金額-特別控除2,500万円)×20%

また、この制度の贈与者が亡くなった時は、同制度を適用した贈与財産*を相続財産に加算して相続税額を計算し、既に納めた相続時精算課税に係る贈与税相当額を控除して相続税額を算出します。

- *贈与時の財産評価額になります。

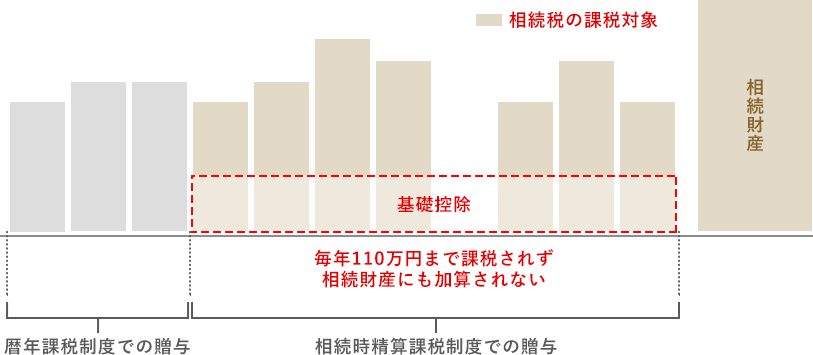

<2024年1月1日以後の贈与>(相続時精算課税制度)

- 相続時精算課税制度を選択後も、毎年110万円(基礎控除)以下の贈与について贈与税申告が不要となり、基礎控除部分は相続財産に加算しません。

- 相続時精算課税制度の適用を受けた贈与財産(土地または建物)が、災害により一定の被害を受けたときは、相続税の計算において当該土地または建物の評価額を再計算することができます。

改正後のイメージ

贈与税額={(受贈金額-110万円*1)-2,500万円*2}×20%

- *1基礎控除(毎年110万円)

- *2特別控除(累積2,500万円まで)

保険を活用した生前贈与

より効果的な、より確実な生前贈与のために、保険を活用できます。

詳しくはこちらをご覧ください。

贈与税

贈与税額の計算(暦年課税)

その年に贈与を受けた金額の合計額が基礎控除額110万円を超える場合、贈与を受けた方に贈与税が課税されます。

特例贈与

(18歳以上の方が直系尊属から贈与を受けた場合)

| 贈与金額 (基礎控除後) |

税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ― |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

一般贈与

(特例贈与以外の贈与を受けた場合)

| 贈与金額 (基礎控除後) |

税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ― |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

計算例

18歳以上の子が親から800万円の贈与を受けた場合

→子が納める贈与税額=(800万円-110万円)×30%-90万円=117万円

18歳未満の子が親から800万円の贈与を受けた場合

→子が納める贈与税額=(800万円-110万円)×40%-125万円=151万円

税務上のお取扱いの詳細については、税理士や所轄の税務署等にご確認ください。