証券税制(債券)

証券税制トピックス

金融証券関連の税制改正を中心にご案内しています。税制改正の内容についてご確認ください。

投資信託等の二重課税調整

投資信託等の二重課税調整制度の内容、控除の計算方法等についてご案内しています。

債券(特定公社債)の譲渡・償還

特定公社債の譲渡益・償還差益の課税

特定公社債の譲渡益・償還差益は、上場株式の譲渡益と同様に、「株式等の譲渡所得等」として、税率20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の申告分離課税です。

申告分離課税

(譲渡所得)

税率:20%(所得税15%*住民税5%)

- * 2013年1月1日から2037年12月31日までは、所得税額の2.1%相当額の復興特別所得税も課税されます。

特定公社債の譲渡損・償還差損

特定公社債の譲渡損・償還差損がある時は、上場株式の譲渡損と同様に、他の上場株式等の譲渡益があれば、これらの譲渡益から差し引くことができます。

また、「上場株式等の配当所得等との損益通算」や、「上場株式等の譲渡損の繰越控除」の適用も受けられます。

詳しくはこちらをご覧ください。

割引債の償還時源泉徴収

特定口座でお預りする割引債が償還する時は、特定口座で管理している取得価額に基づいて損益計算を行います。

特定口座以外(一般口座)でお預りする割引債が償還する時は、実際の損益にかかわらず、一律「みなし割引率」に基づいて差益を計算し、差益金額に対して20.315%の税率による源泉徴収を行います。この時の差益金額は、「償還金額×みなし割引率」で計算します。

「みなし割引率」に基づく源泉徴収税額は、確定申告により精算します。

みなし割引率

| 償還期限 | みなし割引率 |

|---|---|

| 発行から償還までの期間が1年超の割引債 | 25% |

| 発行から償還までの期間が1年以内の割引債 | 0.2% |

割引債の償還時の課税と源泉徴収

| 割引債をお預りしている口座 | 償還差損益 | 償還時の源泉徴収税額 |

|---|---|---|

| 特定口座 (源泉徴収あり) |

償還金額-特定口座上の取得価額 | (償還金額-特定口座上の取得価額) ×20.315% |

| 特定口座 (源泉徴収なし) |

源泉徴収なし | |

| 一般口座 | 償還金額-取得価額 | 償還金額×みなし割引率×20.315% |

計算例

一般口座預り、発行から償還までが1年超の割引債が償還

取得価額=850,000円 償還金額=1,000,000円

償還差益=1,000,000-850,000=150,000円

償還差益に対して課税される税額=150,000x20.315%=30,472(A)

みなし割引率による償還時の源泉徴収税額=1,000,000円x25%x20.315%=50,787円(B)

課税される税額(A)ではなく(B)の金額が源泉徴収されているため、

確定申告で納税額が(A)になるように精算します。

債券(特定公社債)の利金

特定公社債の利金の課税

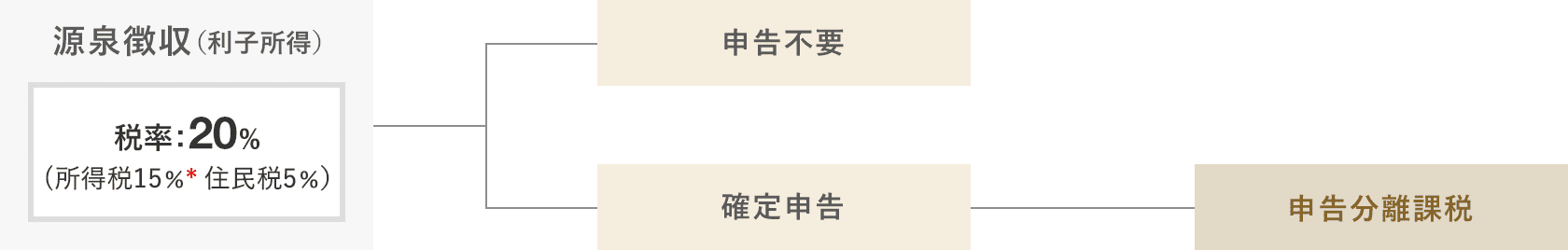

特定公社債の利金は、国内上場株式の配当金と同様に、支払いの際に税率20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の源泉徴収(税金の天引き)が行われます。

確定申告せずに課税関係を終了することができます。

確定申告をする場合は、「申告分離課税」を選択します。

-

*

2013年1月1日から2037年12月31日までは、

所得税額の2.1%相当額の復興特別所得税も課税されます。

確定申告をした利子所得は、所得税・住民税の配偶者控除や扶養控除等の適用有無を判定する際の「合計所得金額」や、国民健康保険料の算定の基礎となる金額に含まれます。これらの適用等に影響が及ぶ点に留意が必要です。

特定公社債の利金を「申告分離課税」で申告した場合

特定公社債の利金(利子所得)を申告分離課税で申告すると、その利子所得から、上場株式等の譲渡損の金額を差し引く(損益通算する)ことができます。

損益通算については、詳しくはこちらをご覧ください。

外国債券の利金と外国税額控除

外国で課された(源泉徴収された)税額がある場合、確定申告すると、「外国税額控除」により、その税額を所得税・住民税から差し引く(控除する)ことができます(ただし控除限度額があるため、全額は控除できないことがあります)。

「外国税額控除」は、外国と日本の二重課税を調整するためのものです。

なお、債券の利金は、「配当控除」は適用されません。